事業承継で相続税が免除になる方法!――5分でわかる「事業承継税制」の仕組みとポイント

事業承継を少しでも検討している中小企業の経営者なら、いちどは耳にしたことがあるであろう「事業承継税制」。細かい適用要件や注意点も存在するため、「よくわからない」という人も多いのではないでしょうか。本記事では、この事業承継税制の内容と活用のポイントを解説しましょう。

目次

「事業承継税制」とは?

「事業承継税制」とは、一定の要件を満たすことで、先代経営者から自社株式や事業用資産を後継者が引き継ぐときに発生する相続税や贈与税の負担が猶予、あるいは免除される制度です。「猶予」とは、税金の支払いを先延ばしにすること。納税義務がなくなるわけではないので、いずれは税金を支払う必要があります。

一方で「免除」とは、税金の支払いをせずに済むことを指しますが、納税義務がなくなるので税金ゼロになるといえます。事業承継税制は平成21年から存在したのですが、中小企業にとってメリットが小さかったため、あまり利用されませんでした。

そこで事業承継に危機感を持った政府が、今回の特例を新設。適用要件を緩和し、節税効果がより大きくなりました。なお、この制度の適用期間は、2018年(平成30年)1月1日から、2027年(令和9年)12月31日の10年間限定であることは覚えておきましょう。

事業承継税制を受けるためには、2024年(令和6年)3月31日までに特例承継計画を策定し、都道府県知事に提出たうえで認定書を受領しなければなりません。認定を受けた後、2027年までに承継を行わなければ、特例の恩恵を受けられなくなります。「今後10年ほどの間に事業承継をしよう」と考えている経営者の方は、事業承継特例を利用できるよう早めに動き出しましょう。

事業承継税制で納税猶予・免除されるための4つの要件

納税が猶予または免除されるには、まず次の4つの要件を満たす必要があります。

・会社の要件

・先代経営者の要件

・後継者の要件

・その他の要件

①会社の要件

対象となる企業に関する主な要件は、次のとおりです。

・承継法上の中小企業であること

・非上場会社であること

・資産管理法人ではないこと(一定の条件を除く)

・医療法人や風俗営業会社に該当しないこと

・1人以上の従業員がいること

・収入がゼロではないこと

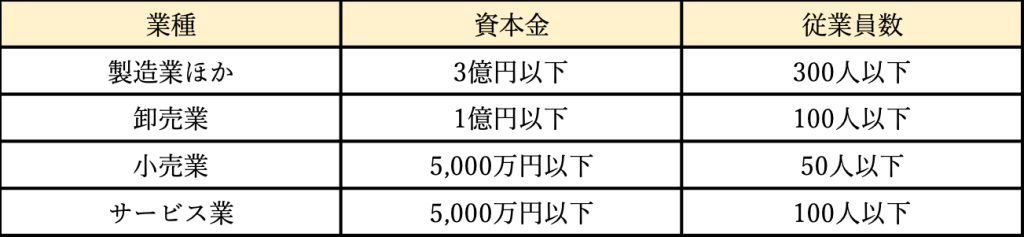

なお、「承継法上の中小企業であるか否か」の判断は、下の表のうち資本金と従業員数のどちらかを満たしていれば、「中小企業」に該当します。

②先代経営者の要件

先代経営者に関しては、次のとおりです。次のすべての要件に該当していなければなりません。

・会社の代表権を有していたこと

・承継の直前において、一族で50%超の議決権を有していたこと

・承継の直前において、一族の中で(後継者を除く)筆頭株主であったこと

・(贈与の場合は)承継の直前において、代表を退任していること

③後継者の要件

次に、後継者に関する主な要件を見てみましょう。なお、1つの会社で後継者は最大3人までです。

【相続・贈与に共通】

・会社の代表者であること

・後継者一族において、50%を超える議決権を保有していること

・後継者一族において、筆頭株主になること(後継者が2人または3人の場合、総議決権数の10%以上を有することなど)

【相続で承継する場合】

・相続の翌日から5カ月を経過する日において、会社の代表者であること

・相続の直前に会社の役員を務めていたこと(被相続人が70歳未満で死亡した場合などを除く)

【贈与で承継する場合】 ※いずれも贈与時点が基準

・20歳以上であること(令和4年4月1日以降の贈与では18歳以上)

・役員就任から3年以上経過していること

④その他の要件

会社や先代経営者、そして後継社以外にも、次の要件を満たす必要があります。

・納税猶予を受ける税額および利子税額に見合う担保を税務署に提供すること

・会社、後継者、先代経営者が適用要件を満たしていることについて、一定期間内に申請し、都道府県知事からの認定を受けること

猶予・免除になる要件とは?

これらの要件を満たして事業承継税制に適用を受けられたとしても、相続税・贈与税の納税義務が猶予されるには、次の要件を5年間該当しつづけなければなりません。

・後継者が会社の代表権を保有していること

・後継者が非上場株式を保有していること

・雇用の平均が贈与時(または相続開始時)の80%を下回らないこと

・資産管理会社に該当しないこと

・都道府県と税務署に対して会社の状況を報告し続けること

また、次の要件に該当した場合、納税猶予を受けてきた税額は全額免除になります。

・後継者(受贈者)または経営者(贈与者)が死亡

・後継者(相続人)が死亡

・破産手続開始決定、もしくは特別清算開始の命令等を受けた

・後継者が、次の後継者に対して事業承継税制の適用を受ける贈与をした

事業承継税制の手続きの流れは?

最後に、事業承継税制の適用を受ける手続きの流れを見てみましょう。

・特例承継計画の作成する

・特例承継計画を都道府県知事に提出、確認を受ける

・承継の実行(贈与の場合は、この時点で代表の交代が必要)

・都道府県知事に認定申請を行ない、認定書を受領する

ここまでで事業承継税制の適用が完了しますが、適用を継続させるには、次の2つの条件が必須です。

・以降5年間、都道府県知事に報告書を提出し、税務署に届出書を提出する(毎年)

・6年目以降は、税務署に届出書を提出する(3年に1回)

まとめ

事業承継税制は、多くの中小企業にとってメリットがある制度ですが、早めの準備が必要です。繰り返しますが、この特例措置の適用を受けるには、2024年(令和6年)3月31日までに特例承継計画を策定し、都道府県知事に提出したうえで認定書を受領しなければなりません。10年以内に事業承継の可能性が少しでもあるなら、なるべく早めに専門家に相談しましょう。

\ この記事をシェアしよう /

-.png)

.png)