COLUMNコラム

事業承継税制を分かりやすく解説!

事業承継の際、悩みの種になりがちなのが税金対策。株式に対する相続税・贈与税の納税額によっては、用意できないことも考えられますし、そのことで後継者のなり手が見つからないケースも珍しくはありません。そこでぜひ知っておきたいのが事業承継税制です。

目次

話題の事業承継税制とは?

事業承継税制とは、中小企業の後継者が相続や贈与で株式を受け取った際の相続税や贈与税の納税を猶予または免除する制度です。ただし、この制度を利用するにはさまざまな要件があります。例えば事業を継続しているか、株式を売却していないかなどを確かめるために5年間は毎年、その後は3年に1度の報告・届出義務が生じます。そして株式を次の後継者に相続または贈与することによって猶予されていた納税が免除されることになります。

この間、事業を廃業、株式を売却、報告を怠るといったことをすると猶予は取り消しとなり、原則的には利息を上乗せして税金を支払うことになります。「経営者」「後継者」「対象会社」、それぞれの主な要件は以下になります。

経営者の主な要件

・会社の代表取締役の経験者である

・贈与または相続の直前まで筆頭株主だった

・贈与後は代表取締役でない(取締役会長や相談役はOK)

後継者の主な要件

・贈与を受ける際に代表取締役になっている

・贈与または相続を受けることで筆頭株主になる

・18歳以上(贈与の場合)

・役員就任後3年以上経過(贈与の場合)

なお、後継者は経営者の親族でなくても問題はありません。ただし、株式は贈与か遺贈によって受け取る必要があります。

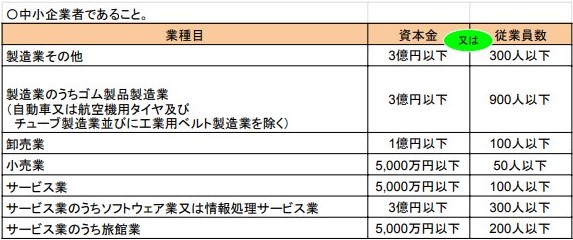

対象会社の主な要件

・承継法上の中小企業であること

・非上場会社であること

・資産管理会社(不動産賃貸業等)に該当しないこと

事業承継税制の利用手続きの流れ

事業承継税制を利用して相続税・贈与税の納税を猶予・免除されるには煩雑な手続きと長い期間が必要になります。

簡単にその流れを説明しましょう。

「手続きの流れ」(贈与の場合)

1.特例承継計画の策定

会社が作成し、認定経営革新等支援機関(商工会、税理士等)が所見を記載。

2.確認申請

都道府県庁へ2024年3月31日までに特例承継計画を提出する。

3.代表者の交代

代表者の退任および就任。

4.認定申請

都道府県庁に対して贈与年の10月15日から翌年1月15日までに申請。認定書を受領。

5.税務署へ申告

認定書の写しとともに贈与税の申告書などを提出。相続時積算課税制度の適用を受ける場合は、その旨を明記。

以降5年間

6.年次報告書を提出(年1回)

都道府県庁へ提出

7.継続届出書を提出(年1回)

税務署へ提出

5年間の事業継続要件は主に「後継者が代表者である」「株式の継続保有」の2つ。

5年経過後

8.実績報告

都道府県庁へ報告。雇用が5年平均8割を下回った場合は、その理由を記載して認定経営革新等支援機関が確認。その理由が経営状況の悪化である場合は、認定経営革新等支援機関から指導・助言を受ける。

9.継続届出書を提出(3年に1回)

税務署へ提出

株式を次の後継者に相続

10.免除申請

税務署へ申請することで猶予されていた相続税が免除される。

制度利用の注意点とは?

事業承継税制には、下記のような納税猶予の取消事由があるので注意が必要です。

5年以内の主な取消事由

・後継者が代表取締役を退任した

・後継者が筆頭株主でなくなった

・一族の議決権が50%以下になった

・廃業した

・毎年の報告または届出を怠った

5年経過後の主な取消事由

・廃業した

・3年ごとの届出を怠った

・株式を売却した

これらに該当した場合、猶予されていた税額にプラスして利息も支払う必要が生じます。しかしながら、どう努力しても業績が悪化して株式を売却したり廃業しなければならないこともあるでしょう。その場合はセーフティーネットとして特例があります。相続時の株価ではなく、経営悪化時や廃業時の株価を基に納税額を算出し、差額は免除されることになります。例えば相続時の時価総額が1億円でも廃業時に3000万円になっていれば、3000万円を基に納税額が算出されるのです。

また、M&Aによって事業承継した場合は、事業承継税制は利用できません。その理由は、同制度は相続税や贈与税の納税に窮する後継者を救済するものであり、M&Aによって多額の金銭が手に入るはずの先代経営者を対象としていないからです。

まとめ

上記のように事業承継税制は、相続税や贈与税の納税に窮する後継者にとって大変ありがたい制度です。しかしその手続きは、非常に手間がかかるうえに難解です。そのため、適用要件を満たしているのに手続きの不手際で適用が受けられないケースもあります。

また、同制度は時限措置となっており、2024年3月31日までに都道府県庁へ特例承継計画を提出しなければなりません。このようなことから事業承継税制を利用するなら、その手続きを熟知した専門家のサポートが必要不可欠といえるでしょう。

SHARE

記事一覧ページへ戻る